Найближчі роки зберігатиметься тренд на падіння попиту в секторі IT та, як наслідок, — падіння вартості компаній. Про те, як грамотно оцінити вартість IT-бізнесу в умовах рецесії, розповідає керівний партнер Capital Times Сергій Гончаревич.

Довгі роки розвитку сектору IT призвели до того, що власники компаній, як і інвестори, почали вважати, що так буде й найближчі десятиліття: сектор стабільно зростатиме, оцінки та попит залишатимуться стабільно високими. Проте, розвиток будь-якого сектору циклічний і IT не став виключенням. Останні роки спостерігалося загальне міжнародне зниження попиту на IT-продукти та, як наслідок, коригування вартості IT-компаній.

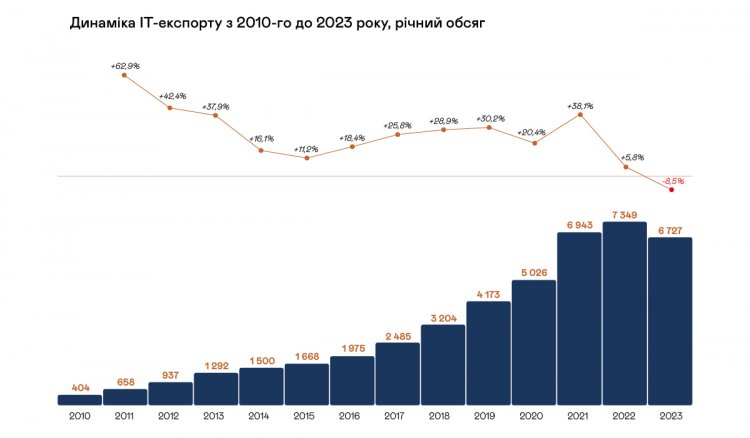

Український IT-сектор демонстрував постійне зростання, навіть у перший рік повномасштабної війни, як і експорт IT-послуг, який щороку встановлював нові рекорди впродовж останнього десятиліття.

Різке падіння українського IT-експорту на 8,5% у 2023 році стало точкою зворотного відліку: прибутковість IT-компаній знижується, ціни на акції деяких гігантів впали вдвічі (наприклад, акції EPAM подешевшали із $670 у 2021 до $309 у 2024, акції ENDAVA ще більше — зі $167 до $37, а оцінка непублічних компаній суттєво скоригувалася. Насамперед це пов’язано із падінням прибутковості через зниження попиту на IT-послуги, не тільки в Україні, а у всьому світі.

Ще у 2022 році американські та європейські компанії почали скорочувати чисельність персоналу, хоча національні компанії пережили 2022 і 2023 більш-менш стабільно, продемонструвавши невелике зростання прибутковості. Але вже у 2024 загальний спад наздогнав і Україну, тож майже весь IT-сектор зазнав падіння виторгу та прибутковості та, як наслідок, зниження оцінки вартості компаній.

Особливо складно в найближчі роки буде маленьким компаніям із персоналом до 200 осіб. Якщо гіганти ринку можуть пережити турбулентний період завдяки довгостроковим контрактам та міцному партнерству, то невеликі гравці мають знайти унікальний сегмент, що зростає (наприклад, роботизацію). За умов зниження попиту на IT-послуги, найперше замовники відмовлятимуться від продовження підтримки розроблення певних продуктів.

Найближчим часом йтиметься не про зростання, а імовірніше, про можливість збереження бізнесу. Ті власники, які продали свої компанії у 2021 за максимальною ціною, отримали «виграшний квиток». Сьогодні ж великі компанії подешевшали у два-п’ять разів, ми спостерігали падіння акцій деяких фірм до 20–30 % за день, а менші IT подешевшали ще більше.

Аналіз публічних угод на IT-ринку також демонструє спад: проти семи-восьми EBITDA раніше, сьогодні ми маємо лише п’ять-шість. Маржинальність бізнесу суттєво знизилася, та цей антитренд та переформатування ринку збережеться в найближчі роки. Завдяки присутності Capital Times на ринках Польщі, Румунії, Молдові, ми бачимо різницю в оцінках компаній. Так, найдорожчі компанії цього сектору — у Польщі. Там оцінка сім-дев’ять EBITDA, у той час, як Румунія схожа з Україною, а Молдова — ще дешевше.

Експерти Capital Times бачать, що IT-сектор сьогодні як ніколи охочий до злиття та поглинання. Великі IT-компанії купуватимуть маленькі, аби консолідувати експертизу та розширити клієнтські портфелі. Разом із тим невеликі фірми отримають через M&A інструмент підтримки бізнесу.

Саме тому сьогодні як ніколи важливо грамотно підійти до оцінки вартості компаній, відійшовши від старих напрацьованих методів. Раніше оцінка IT-бізнесу була фактично оцінкою майбутнього. В оптимістичному 2021 році здавалося, що «дерева можуть рости до небес» тож вартості деяких IT-компаній сягала десятків мільйонів. Світовий спад попиту та війна в Україні вимагають інших підходів до оцінки, оскільки для українських компаній побільшало факторів ризику, які впливають на кінцеву вартість. Наприклад, перше питання, яке задають замовники, де фізично знаходиться команда розробників. Перебування делівері в Україні у 2024 є фактором, що знижує попит.

Тож розглянемо, як можна оцінити вартість IT-компанії. Два найбільш поширені показники для цієї оцінки — EV/EBITDA та EV/Revenue — є невіддільними частинами аналізу фінансового стану компаній.

Показник EV/EBITDA

EV/EBITDA — це показник, який використовується для оцінки фінансової ефективності компанії. Він враховує загальну вартість компанії, включно з боргом та вартістю акціонерного капіталу, у порівнянні з її прибутком перед оподаткуванням та амортизацією.

Формула для розрахунку EV/EBITDA:

Загальна вартість компанії / EBITDA

- Загальна вартість компанії (EV) = Капіталізація компанії + Загальний борг — Готівка та еквіваленти готівки.

- EBITDA = Прибуток до оподаткування + Відсотки по кредитах + Знос + Амортизація.

Показник EV/Revenue

EV/Revenue — це фінансовий показник, який використовується інвесторами та аналітиками для оцінки вартості компанії в порівнянні з її обігом.

Формула для розрахунку EV/Revenue:

Загальна вартість компанії / Revenue

- Загальна вартість компанії (EV) = Капіталізація компанії + Загальний борг — Готівка та еквіваленти готівки.

- Оборот (Revenue) = Загальний дохід, отриманий компанією від її основної діяльності.

Важливо розуміти, що оцінка сервісних та продуктових IT-компаній базується на різних принципах. Для IT сервісних компаній важливо оцінити вартість бізнесу з урахуванням прибутку, частіше використовується показник EV/EBITDA. Це стосується компаній, які надають послуги розробки програмного забезпечення, консалтингу, технічної підтримки тощо. У цих випадках, основна увага зосереджена на прибутковості, а показник EV/EBITDA надає можливість порівняти вартість компаній відповідно до їх потенціалу отримувати прибуток.

Натомість для IT продуктових компаній на ранніх стадіях, де важливіше оцінити вартість бізнесу з урахуванням доходів від продажу програмного забезпечення або інших продуктів, частіше використовується показник EV/Revenue. Це може стосуватися компаній, які розробляють та продають програмне забезпечення, ігри, вебсервіси тощо. У таких випадках оборот (Revenue) відображає обсяг доходів, які компанія отримує від продажу своїх продуктів, та дає змогу оцінити вартість бізнесу з урахуванням цих доходів.

Отже, вибір показника для оцінки вартості IT-компанії залежить від її специфіки, напряму діяльності та головних джерел прибутку.

Висновок та рекомендації: IT-сектор залишатиметься найактивнішим у плані М&А, проте причини злиттів та поглинань суттєво змінилися. Тепер це є інструментом підтримки бізнесу для маленьких компаній та консолідацією експертиз — для великих. Оцінка вартості IT-компанії відіграватиме ключову роль у процесі прийняття рішень. Вона допоможе визначити об’єктивну ціну під час купівлі або продажу компанії, оцінити потенційні синергії та ризики, пов’язані з об’єднанням бізнесів та не допустить демпінгування ціни в період турбулентності ринку.

0 комментариев

Добавить комментарий