У 2023 році український ринок M&A (злиття і поглинання) продемонстрував помітне зростання, досягнувши $1,4 млрд, що значно перевищило попередні показники. З них понад $250 млн припадають на ІТ-індустрію. Про це йдеться в аналізі компанії Mergewave Capital.

Згідно з дослідженням InVenture, кількість M&A-угод також значно зросла, досягнувши 87 в порівнянні з 54 у 2022 році та 120 у 2021 році. Особливий акцент варто зробити на збільшенні активності в таких секторах, як ІТ, комерційна нерухомість, промислова логістика та сільське господарство.

У цьому контексті, наша мета — детально проаналізувати події минулого 2023 року та спрогнозувати розвиток ситуації у 2024 році на ринку M&A у технологічному секторі, зосереджуючись зокрема на ІТ-сервісах та продуктах. Крім того, ми спрямовуємо свою увагу на вивченні українських виробників в оборонній галузі, розкриваючи потенційні можливості та виклики для цього перспективного сегмента.

ІТ-сервіси

Згідно з дослідженням AIN.UA, кількість ІТ-спеціалістів в Україні продовжує зростати, досягнувши приблизно 350 000 (станом на січень 2023 року).

На початку 2024 року, ми також прогнозуємо орієнтовно таку ж кількість зі збільшенням на 5%-15%. Водночас минулого року відбулося багато подій на фронті, відповідно бачимо непідтверджену динаміку міграції ІТ-спеціалістів із приватних ІТ-компаній у галузь ОПК України та Збройні Сили України. Це можна побачити не лише у Work.ua, Rabota.ua тощо, а й у відповідному професійному сервісі з пошуку роботи в оборонній сфері (Lobby X)

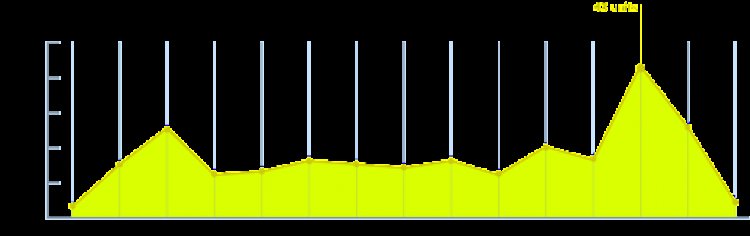

У звіті також зазначено, що у 2022 та 2023 роках спостерігалося значне зниження, як кількості M&A угод, так і обсягу транзакцій.

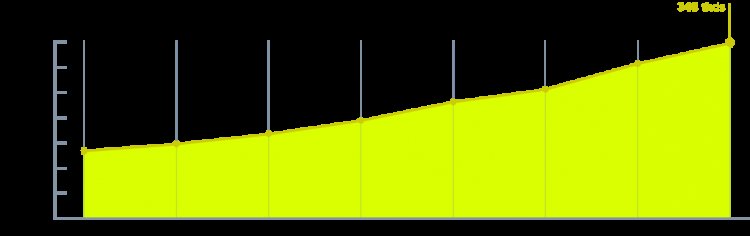

Кількість угод M&A

Обсяги (вартість) угод M&A

Водночас обсяги ($M) у 2023 рік показали більше значення у 2023 — $130M проти $111,1М у 2022. Це вказує на позитивну динаміку на ринку злиття та поглинання в технологічних індустріях, оскільки малі компанії не витримують жорсткої конкуренції і багато власників хочуть капіталізувати сервісний бізнес, у який вони вклали свій час та досвід. Проте зараз вони не можуть конкурувати на ринку із більшими гравцями та мають проблеми із продажами своїх послуг, тому прагнуть продати частину або весь бізнес більшій компанії, яка збереже робочі місця та дасть поштовх рухатись уперед із новими ринками, новими індустріями. Глобалізація та зменшення ризиків — здебільшого основна мета більших компаній — купувати менші.

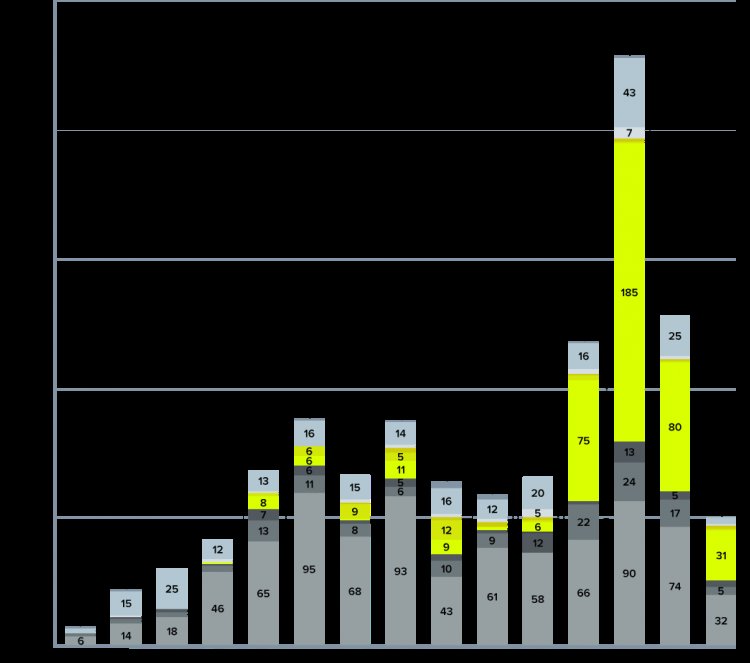

Коли йдеться про типи угод із фінансування ІТ-компаній в Україні у 2021–2023 роках, виникає дивна ситуація: найбільша кількість угод — це грантові кошти та венчурні інвестиції на ранніх стадіях (здебільшого продуктові стартапи). Власники ІТ-компаній шукають швидкі гроші за мінімальний період часу й тому швидкі угоди в злитті/поглинанні будуть мейнстримом у 2024–2025 роках.

Про те, що угоди «Small ball» мають прерогативу, говорять і інші гравці ринку: «Згідно з аналізом злиттів і поглинань фірми, обсяг великих угод (на суму понад $1 млрд) продовжував стабільно знижуватися з 2020 року, оскільки учасники угод усе більше націлюються на менші середньоринкові транзакції, які легше виконувати, менш ризиковані для фінансування та пропонують унікальне та стратегічне вписування в портфель покупців».

За даними Forbes і сервісу, який формував угоди про злиття та поглинання у 2023 році, у нас є кілька випадків, публічно згаданих у цих ЗМІ. У підсумку український ІТ-ринок збільшився на 1 польського гіганта — групу компаній EUVIC, та стандартно для ринку, міноритарними інвестиціями української групи InSoft.

Як зазначив M&A інвестиційний радник Euvic Group в Україні — Тарас Бачинський:

«Це не єдиний іноземний стратегічний партнер, який працює під час війни в Україні. Ми постійно ведемо перемовини та переконуємо інвестувати в Україну. І, як нам відомо, є також і інші непублічні Tech угоди від іноземних інвесторів, які не потрапили в поле зору Forbes, Ain та Dou, але загалом 2023 рік доволі скупий на злиття та поглинання.

Я очікую, що у 2024 році угод буде більше: по-перше, Euvic, компанія, яку ми представляємо, планує ще кілька угод, по-друге, ми також постійно працюємо із європейськими гравцями та й вони розуміють, що ІТ компанії це не нерухомий актив, і так, у більшості українських компаній відсотків 30–40 вже за кордоном. Тому це не така вже й ризикована інвестиція. Також нам відомо про кілька компаній, які шукають дисконтовані активи — ІТ аутсорс компанії по 3–4 EBIT. Зважаючи на досить складний рік для IT ми очікуємо збільшення обсягів угод принаймні вдвічі, оскільки стати партнером із сильнішою ІТ компанією, продати їм частку у своєму бізнесі та рухатись далі це доволі розумне рішення».

Звідси, можемо робити висновок, що у 2024 році буде більше M&А-угод, оскільки 2023 рік видався непростим для ІТ-компаній, відповідно засновники бізнесів стикаються із питанням виживання та капіталізації:

- продати компанію, коли вона пройшла пік, таким чином капіталізувати всі свої ресурси, створені роками;

- злитися із більшим стратегічним партнером, щоби бути на плаву та пережити турбулентний період, таким чином зберегти працівників та власний бізнес із можливістю зростати разом із великими гігантами міжнародного ринку.

Як зазначає Павло Карапінка, співзасновник Mergewave Capital:

«Покупцями часто стають великі іноземні компанії, які бачать потенціал українського ринку та хочуть найняти найкращих кадрів у галузі розробки програмного забезпечення. Це ринок покупців, тому варто слухати і відчувати їх настрій кінчиками пальців та налаштовувати продавців бізнесу на позитивну угоду із максимально можливою капіталізацією своєї праці. Потрібно рухатися вперед із сильнішими гравцями. У майбутньому все може змінитися, і буде можливість викупити свої частки, якщо це буде необхідно».

ІТ-продукти

Як зазначає Віталій Дністровський, інвестиційний директор продуктової вертикалі M&А компанії Mergewave Capital:

«На відміну від ринку аутсорсингу, на продуктовому переважають раунди інвестицій VC та Private Equity. У 2023 році було близько 40 таких угод з українськими компаніями або компаніями українського походження на загальну суму близько $200 млн. Серед найбільш знакових угод варто відзначити Series C edtech-платформу Preply на $70 млн, інвестиційний раунд Fintech Farm на $22 млн та Series A маркетплейсу цифрового одягу Dress X на $15 млн. У 2024 році ми очікуємо на продовження наступних раундів від дійсних інвесторів і залучення інвесторів на більш пізній стадії».

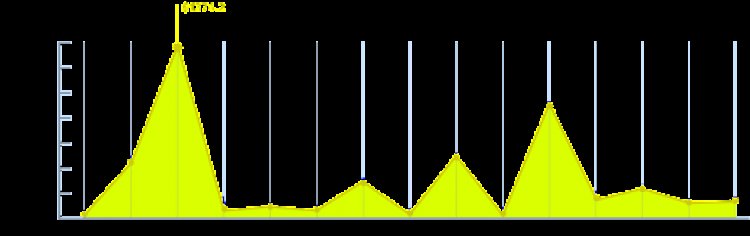

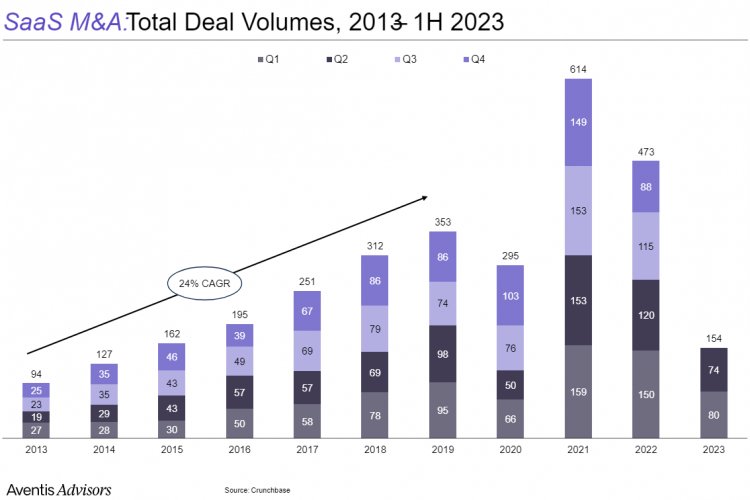

На інфографіці нижче можна побачити глобальну картину продуктових SaaS-угод M&A у світі. 2023 рік схожий на 2018 рік за обсягами угод, тож також може йтися про потенційне зростання, якщо не у вартості угод (в середньому $1–5М), то в їхній кількості.

Defence tech

Як зазначають наші колеги з INTEGRITES, зараз оборонні технології переживають небувалий бум. Дійсно, багато айтівців спрямували свої зусилля на розвиток оборонних проєктів. Наприклад, стартапи, які до війни розробляли програмне забезпечення для управління дронами в цивільних цілях (доставка вантажів або аерація полів) перейшли на використання дронів військом.

У результаті низка оборонних технологічних компаній вийшли на новий рівень розвитку в іншій спеціалізації: авіаційна техніка різних типів і призначень, технології боротьби з безпілотниками, роботизовані системи та програмні комплекси, спрямовані на роботу вищезазначених механізмів.

Варто також зазначити, що крім короткострокового постачання військової техніки, у довгостроковій перспективі Україні знадобиться допомога у відновленні власного ОПК і переорієнтації виробництва за західними стандартами.

Висновки

Підсумовуючи, можемо сказати, що 2024 рік буде значно цікавішим за кількістю та вартістю угод, оскільки багато з них перенесли із 2023 року. Відповідно, будемо бачити тренд міноритарних та мажоритарних продажів часток.

Майже 50% покупців готові до повного придбання менших компаній, які мають ефективних працівників, контракти та клієнтів. Проте є ризики для чоловіків в Україні, вони пов’язані з мобілізацією. Також спостерігається непідтверджена динаміка переходу ІТ-фахівців із приватних компаній у сферу оборонно-промислового комплексу та Збройних Сил України, відповідно ІТ-сектор поступово перекочує із приватного сектору в оборонний, у якому теж будемо спостерігати старт угод уже у 2024 році.

Прогнозується, що у 2024 році буде збільшення кількості M&A-угод у зв’язку з труднощами, яких зазнали багато ІТ-компаній у 2023 році. Фахівці укладатимуть угоди, щоби капіталізувати ресурси, зберегти робочі місця та вижити в умовах конкурентного ринку.

Загалом M&A-угоди є стратегічним інструментом для компаній, які прагнуть не лише вижити, але й розвиватися в умовах зростання конкуренції. Що стосується продуктового напряму, то результати вказують на динамічний розвиток українського ринку M&A у 2023 році. Домінують інвестиційні раунди від VC та Private Equity, об’єднуючи компанії з українським корінням та глобальних гравців. У 2023 році було приблизно 40 таких угод на суму приблизно $200 млн.

Прогноз на 2024 рік вказує на продовження активності як серед поточних інвесторів, так і серед нових гравців, зокрема в сегменті b2b SaaS. Однак, варто зауважити, що український ринок продуктового b2b залишається менш динамічним порівняно з європейським, але зберігає потенціал для зростання, особливо у зв’язку з підвищеною капіталізацією recurrent revenue моделей. Українські проєкти зазнають певного дисконту «воєнного стану», але за умови зменшення інтенсивності бойових дій та сприятливого глобального економічного клімату, очікується позитивна динаміка на ринку M&A у 2024 році. Зростання кількості угод та інтересу інвесторів українських технологічних компаній свідчить про перспективність ринку та його готовність до взаємодії з міжнародними гравцями.

0 комментариев

Добавить комментарий