Попри відсутність економічної стабільності, в Україні залишається високою увага до приватних інвестицій. Зокрема, вони цікавлять молодих людей віком 25-35 років, які розглядають інвестування як інструмент примноження капіталу, отримання пасивного доходу та способу забезпечити себе в майбутньому.

Дослідили, як змінилися приватні інвестиції молоді за останні кілька років, з чим це повʼязано і чи варто вже починати відкладати кошти на майбутню пенсію.

Коли і чому молодь починає інвестувати?

Згідно з опитуванням, участь у якому взяло 82 людини, найчастіше починають інвестувати у віці 21-25 років (34,6% опитуваних) та у 26-35 років (34,6%). Рідше вкладають кошти до 20 і після 40 років (по 5%).

«За 10 років, відколи я працюю, значно більше молоді почали думати про інвестування», — каже фінансова консультантка Галина Тритяк.

За її спостереженнями, люди надалі вкладають кошти чи починають це робити, попри те що останні кілька років в Україні не є стабільними періодами, сприятливими для інвестицій.

«В умовах стресу і ризиків ми схильні більше дбати про майбутнє. Люди почали більше заощаджувати, коли була пандемія, зараз теж замислюються над інвестуванням. Зазвичай у стабільні періоди ми менше думаємо про ресурси, а в нестабільній ситуації з більшою вірогідністю дбатимемо про безпеку», — пояснює Тритяк.

На питання про вплив повномасштабної війни на інвестиції думки респондентів опитування розділилися:

- 31% повідомили, що повномасштабне вторгнення жодним чином не вплинуло на настрій інвестувати;

- 26% зазначили, що війна негативно вплинула на бажання інвестувати. Серед них пʼята частина не бачить перспективи у вкладенні коштів саме в Україні;

- 20% відповіли, що повномасштабна війна позитивно вплинула на настрої інвестувати, третина з них вперше вклала кошти.

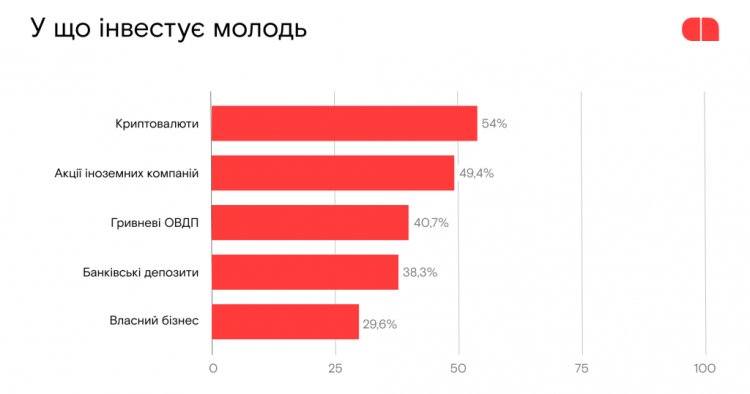

У що інвестує молодь?

В опитуванні серед найпоширеніших видів інвестицій:

Криптовалюта

На відміну від попереднього покоління інвесторів, які зосереджувалися на інвестиціях в нерухомість і депозити, сучасна молодь частіше інвестує в акції та криптовалюту, зазначає засновник соціального проєкту фінансової грамотності «Сімейний бюджет», партнер iPlan.ua Любомир Остапів.

З плюсів інвестування в криптовалюту в опитуванні відзначали низький поріг входу, доступність і високу прибутковість.

«Криптовалюта здавалася найшвидшим і найлегшим варіантом помножити капітал», — каже учасник опитування QA-engineer Роман.

Він почав інвестувати у криптовалюту з 2021-го після того, як два місяці майнив Ethereum. Першою інвестицією стала $1000 у різні валюти: ETC, Solana, XRP, Luna, Matic, Ada. Ще близько $4000 витратив на майнинг-ферму.

Роман продовжує інвестувати у криптовалюту, водночас чимало молоді його віку розглядає криптовалюту як резервну інвестицію.

«Якщо говорити про криптовалюту, вона стає більш привабливою, коли зростає. Коли падає, ажіотаж також падає, тож я б не сказала, що це регулярна історія для багатьох», — каже Галина Тритяк.

Вона називає криптовалюту одним із найбільш ризикових активів, який має під собою найменше підґрунтя, тому зазначає: варто усвідомлювати ризики таких інвестицій.

Попри популярність, в Україні немає масової тенденції зберігати заощадження у криптовалюті. Серед респондентів опитування лише 13% зберігають кошти в такому вигляді. Найбільше людей — 93,9% — надають перевагу заощадженням у доларах, 53,7% — в євро і 41,5% — у гривні.

Акції компаній

Згідно з опитуванням аудиторії, на другому місці за популярністю є інвестиції в акції компаній. Такий вид вкладання коштів є основою довгострокового накопичення, зазначає Любомир Остапів.

Українці більше вкладають в акції закордонних компаній — вбачають у цьому менші ризики.

«Своєю історією акції іноземних компаній довели, що можуть пережити багато глобальних потрясінь», — пояснюють свій вибір респонденти.

Зацікавленість українців в акціях іноземних компаній утримується вже кілька років.

«Здебільшого клієнтів цікавлять суверенні єврооблігації України або акції компаній, які у всіх на вустах — Apple, Microsoft, Tesla та інші», — розповіла «Мінфіну» заступниця директора групи ICU Євгенія Грищенко.

На початку 2022 року в Україні почали активніше купувати зарубіжні цінні папери: це можна було зробити через застосунки банків. Втім, акції компаній почали просідати, адже з початком повномасштабного вторгнення регулятори тимчасово призупинили торгівлю цінними паперами.

Спочатку обмеження стосувалися суми переказів: українці могли переказувати на рахунок іноземних брокерів до 100 тисяч гривень. У травні 2022-го регулятор повністю заборонив розрахунки за кордоном для купівлі цінних паперів, акцій, облігацій і сплати брокерських послуг за операціями.

У серпні 2022-го Національна комісія з цінних паперів та фондового ринку зняла більшість обмежень на здійснення операцій на ринках капіталу та організованих товарних ринках.

«Протягом п’яти місяців повномасштабної війни ринки капіталу та товарні ринки працювали в ручному режимі. Регулятор відстежував та аналізував результати кожної дозволеної операції. За мирного життя — це нонсенс, але війна продиктувала свої умови. Завдяки індивідуальному підходу та поміркованій позиції ми змогли побороти панічні настрої, зберегти активи та не допустити дефолти за низкою цінних паперів», — зазначив про зняття обмежень Голова комісії Руслан Магомедов.

PHP engineer Микита почав вкладати в акції іноземних компаній до початку повномасштабного вторгнення. Вибирав з доступних в Україні брокерів: «Були Interactive Brokers, ще існував «Фрідом Фінанс Україна», але він мав російське коріння і на той період вже зафакапився.

Вибрав Interactive Brokers через захищений складний процес реєстрації, захист капіталу до $500 тисяч і доступ до багатьох інструментів».

«Я вклався в акції SCHD, AAPL, COIN, Alphabet Inc. (GOOGL), — розповідає він. — Акції Apple купував свого часу значно дешевше, зараз вони найдорожчі в історії [208,14 $ станом на 25 червня 2024 року — ред.]. Також інвестую в дивідентні фонди, купую хайпові акції, тобто ті, що зараз на вустах й активно зростають: у січні це був CoinList, нещодавно — Nvidia. Або ж вкладаюся в перспективні, наприклад, повʼязані зі штучним інтелектом. Загалом мій портфель здебільшого складається з акцій технологічних компаній».

З початком повномасштабного вторгнення Микита тимчасово припинив інвестувати, і довелося розпродати більшу частину портфелю. Згодом він відновив інвестиції і майже вийшов на довоєнний рівень капіталу.

Крім акцій, інвестує у криптовалюту: «Найчастіше вкладаюся в Ethereum і перспективні альткоїни, мікс з хайпових і молодих, які є високоризиковими». У майбутньому чоловік планує вкластися в нерухомість, але більше спиратиметься на вже знайомі ринки інвестицій.

Облігації внутрішніх державних позик (ОВДП)

На початок квітня майже 178 тисяч українців інвестують у ринок облігацій внутрішніх державних позик (ОВДП), 90% з яких припадає на військові облігації, повідомив у коментарі Нацбанк України.

Для Тетяни, яка працює в диджитал-рекламі, інвестиція в облігації — друга в житті: до цього вона один раз вклала кошти в компанію свого хлопця.

«Облігації вибрала, бо це допомога армії, швидко та зручно — через monobank — і надійно, наскільки можливо під час війни», — пояснює вона.

За її словами, мета інвестиції — допомога ЗСУ. «Мій хлопець, наприклад, вклав у військові облігації всі свої заощадження, хоча була змога купувати акції зарубіжних компаній, але він навіть не хотів обговорювати ризики», — додає Тетяна.

Дохідність за облігаціями знижується через темпи інфляції і облікової ставки, пояснює Галина Тритяк, але дохідність, що є, дозволяє перекривати інфляцію і девальвацію гривні до долара. З плюсів облігацій вона називає низький поріг входу: можна інвестувати від тисячі гривень.

З варіантів інвестицій експерти також пропонують корпоративні облігації: їх, наприклад, випустили NovaPay (її облігації можна придбати в застосунку) та !FEST Coffee Mission, яка входить до холдингу !FEST.

«Облігації !FEST Coffee Mission привʼязані до долара — це інновації на українському ринку», — каже Любомир Остапів, засновник соціального проєкту фінансової грамотності «Сімейний бюджет» і партнер iPlan.ua.

Галина Тритяк відзначає, що ринок корпоративних облігацій в Україні розвиватиметься завдяки тому, що українці схильні купувати облігації, щоб підтримати бізнес, який їм імпонує.

Інвестиції в пенсію: чому молодь все частіше про це замислюється

В опитуванні 17% респондентів вказали причиною інвестування забезпечення собі пенсії.

Держава гарантує мінімальну соціальну пенсію (у 2024-му вона становить 2361 грн — ред.), але для вищих пенсійних виплат працювати доведеться якомога довше. Про це в червні 2024-го в ефері Espreso.TV заявила перша заступниця міністерки соцполітики Дарина Марчак.

За її словами, демографічна ситуація в Україні критична: один платник податків забезпечує пенсію для одного пенсіонера. «Надалі ситуація, найімовірніше, буде погіршуватися», — зазначила заступниця міністра соцполітики.

Серед причин демографічної кризи — негативна міграція, спричинена війною; низький рівень народжуваності, який ще більше впав через повномасштабне вторгнення, та висока передчасна смертність внаслідок бойових дій.

«Україна має бути країною активного довголіття. Ми маємо бути зацікавлені і спроможні працювати так довго, як зможемо, а виходити на пенсію тоді, коли справді фізично не здатні себе забезпечувати», — вважає Дарина Марчак.

Любомир Остапів радить офіційно працевлаштованим людям замислитися про довгострокове вкладання коштів у пенсію. За його словами, в ідеалі варто відкладати 20-30 років. За такого довгострокового інвестування коштів краще спрацює складний відсоток, який нараховується на початкову суму вкладень і на відсотки за попередні періоди інвестування.

Недержавні пенсійні фонди

Для інвестування у власну пенсію експерти радять недержавні пенсійні фонди (НПФ). Це довгострокова інвестиціями: з фондами можна укласти контракт на певну кількість років і самостійно робити внески на власний пенсійний рахунок.

«Ризики вкладення коштів в НПФ традиційні: наскільки НПФ надійний і чи його дохідність перевищуватиме інфляцію», — пояснює у коментарі радник Голови Нацкомісії з цінних паперів та фондового ринку Олександр Панченко.

Він радить звертати увагу на те, скільки років працює фонд, які компанії його обслуговують і чи достатньо вони відомі.

При вивченні дохідності за минулі періоди варто порівняти її з інфляцією. «Якщо фонд у довгостроковій перспективі (понад 10 років) обганяє інфляцію, він вартий уваги. В Україні є такі фонди і, як правило, найбільші за активами фонди мають кращі показники», — каже Панченко.

В Україні офіційно зареєстровано 63 недержавні фонди, з них діють 58. З 1 січня 2024 року недержавні пенсійні фонди втратили статус фінансових установ, тобто тепер їхня діяльність не належить до фінансових послуг.

Серед найбільших українських НПФ за розміром активів:

- «ОТП Пенсія» (працює з 2009) — 550 млн грн, 64 000 учасників

- Приватфонд (працює з 2004) – 428 млн грн, 51 000 учасників

- фонд «Укрексімбанк» (працює з 2005) — 394,4 млн грн, 6000 учасників

- Емерит-Україна (працює з 2006) — 278 млн грн, 70 000 учасників.

Альтернативами інвестування в майбутню пенсію є банківські депозити (з мінусів — ці доходи оподатковуються) і пенсійне страхування життя, додає Панченко.

З розрахунком на довгострокове інвестування Роман у 25 років почав вкладати кошти у MetLife — міжнародний холдинг у сфері страхування та пенсійного забезпечення, який зареєстрований, зокрема, в Україні як приватне акціонерне товариство «МетЛайф».

«У мене договір до 50 років, — пояснює Роман. — Я платитиму тисячу гривень щомісяця з урахуванням інфляції, тобто платежі збільшуватимуться. Сумарно інвестую приблизно 500 тисяч гривень і у 50 років отримаю десь 1 200 000».

Крім MetLife, в Україні доступні інвестиції в інші міжнародні лайфові страхові, як-от UNIQA, GRAWE, PZU.

Пенсійна система в Україні. Контекст

У 2003 році з ухваленням законів «Про загальнообов’язкове державне пенсійне страхування» і «Про недержавне пенсійне забезпечення» в Україні розпочалася пенсійна реформа. Її мета — перейти на трирівневу систему:

- перший рівень — солідарна система, за якої внески підприємств і робітників до Пенсійного фонду виплачуються нинішнім пенсіонерам. Майбутні покоління пенсіонерів так само мають отримувати виплати зі внесків людей, що працюють;

- другий рівень — накопичувальна система загальнообов’язкового державного пенсійного страхування. Працівники мають власні рахунки, куди їм щомісячно відраховуються кошти з зарплати (до 7%) і від працедавця. У разі смерті кошти можуть перейти до спадкоємців;

- третій рівень — система недержавного пенсійного забезпечення. У цій системі можуть брати участь добровільно як фізичні особи, так і юридичні особи-роботодавці.

Зараз в Україні діє змішана пенсійна система, в якій працюють перший і третій рівні. Другий мали запровадити ще у 2009-му, втім, він досі не функціонує. Законопроєкт про загальнообов'язкове накопичувальне пенсійне забезпечення, який передбачав обовʼязкову накопичувальну пенсію, Верховна Рада так і не ухвалила — він залишається на розгляді з 2021 року.

У 2023 році премʼєр-міністр України Денис Шмигаль анонсував пенсійну реформу, яка має забезпечити солідарну пенсію не нижчу за 30% середньої заробітної плати працівника протягом життя разом з накопичувальною складовою, яка є другим рівнем пенсійної системи.

Радник Голови Нацкомісії з цінних паперів та фондового ринку Олександр Панченко вважає запуск другого пенсійного рівня в цьому році реальним.

За його словами, поки не йдеться про швидку сплату внесків: в ідеалі про це можна говорити після перемоги у війні, стабілізації економіки, хоча б дворічну підготовку необхідної інфраструктури:

«Загалом про запуск трирівневої пенсійної системи ми говоримо вже 20 років. Що далі держава зволікатиме, тим менше громадян зроблять собі пенсійні накопичення, і тим нижча загальна пенсія — солідарна та накопичувальна — чекатиме на них у майбутньому».

З плюсів накопичувальної пенсії — пришвидшення детінізації ринку праці.

«Накопичувальна пенсія формується із пенсійних внесків і доходів від їх інвестування. Що більші пенсійні внески, тим більша пенсія на виплату, — пояснює Олександр Панченко. — Пенсійні внески сплачуються від офіційної заробітної плати: якщо вона низька, і внески будуть мізерні».

Додає, що накопичувальна реформа спонукатиме людей офіційно працевлаштуватися, а не отримувати зарплати «в конверті», бо від розміру офіційних виплат залежатиме їхня пенсія.

Навіть без урахування відсутності другого рівня та демографічної кризи українська пенсійна система має чимало проблем. Серед них — борги за перерахунок пенсій. Сума заборгованості держави за рішеннями судів зросла до 66 мільярдів гривень, розповіла Дарина Марчак у подкасті «Хроніки економіки».

Заборгованість повʼязана з судовими справами ексвійськовослужбовців і працівників силових органів. Для них діє спеціальне пенсійне законодавство, яке передбачає прив’язку розміру пенсійної виплати до поточного розміру грошового забезпечення або зарплати чинних військових і представників силових органів. Заборгованість стосується й виплат чорнобильцям.

Серед інших викликів — можливість різкого збільшення кількості пенсіонерів. Зараз Конституційний суд розглядає справу про законність підвищення вимог до стажу для виходу на пенсію окремих категорій громадян. Йдеться про реформу, ухвалену у 2017 році урядом тодішнього премʼєр-міністра Володимира Гройсмана. Верховна Рада підвищила вимоги до стажу для виходу на пенсію: наприклад, якщо в 60 років людині бракувало трудового стажу, вона мала відпрацювати ще 3-5 років, щоб претендувати на пенсію, вищу за мінімальну. Де-факто таке рішення уряду дорівнювало підвищенню пенсійного віку.

Якщо змінені у 2017 вимоги до стажу для виходу на пенсію визнають неконституційними (а процес досі триває), кількість пенсіонерів в Україні може збільшитися на десятки або сотні тисяч осіб. «Економічна правда» з посиланнями на розрахунки Міністерства соціальної політики зазначає, що додаткові видатки на виплату пенсій можуть сягнути 10,5 мільярдів гривень на рік.

Фінансова грамотність молоді

Згідно з дослідженням «Фінансова грамотність, фінансова інклюзія та фінансовий добробут в Україні у 2021 році», ситуація з фінансової грамотність в Україні за останні роки покращилася.

Найбільш підковані у фінансовій грамотності стали українці віком 25–34 роки та 30–59 років. Найменш фінансово обізнаними є молодь 18–19 років та люди, старші за 60.

Кореляції між статтю і обізнаністю немає: українські чоловіки та жінки однаково обізнані в фінансових питаннях (12,3 та 12,2 бала відповідно). Водночас є звʼязок між рівнем фінансової грамотності та наявністю освіти: що вищий рівень освіти, тим вищим є бал фінансової грамотності. В опитуванні майже 95% молоді, що інвестує, вказали про наявність вищої освіти.

Фінансову грамотність українці частіше виховують самостійно, адже старше покоління не привчало їх до грамотного інвестування.

За словами фінансової консультантки Галини Тритяк, це повʼязано, зокрема, з негативним фінансовим досвідом батьків сучасної молоді.

«Наприклад, у 90-х чимало українців втратили гроші з так званих «зберкнижок». Через це дітям передавали недовіру до фінансових установ. Зараз, за часів капіталізму, умови гри повністю змінилися, а поведінка не адаптувалася: досі є люди, які драматично не довіряють банкам», — вважає експертка.

«Про фінанси я тільки знав, що «щось повинно бути за душею”: як каже мій дід, треба відкладати кошти на чорний день», – відповідає на питання щодо фінансової грамотності в родині учасник опитування Роман.

До інвестування він довгий час працював понаднормово на кількох роботах, бо, за його словами, знав, що треба використовувати всі можливості заробити.

Подібна ситуація і в респондента Микити. «У моїй родині взагалі не було правил фінансової грамотності, навіть з відкладенням грошей тяжко було», — каже він.

Загалом на рівень фінансової грамотності впливає і економічна стабільність країни, наголошує Галина Тритяк.

«За роки незалежності у нас не було довготривалої стабільності у фінансовому секторі — понад пʼять років поспіль, — пояснює вона. Регулярна девальвація гривні, інфляція, революції, повномасштабна війна впливають на відчуття безпеки і на можливість та вміння довгостроково планувати — наприклад, на 10-20 років».

Ще до повномасштабного вторгнення, відповідно до дослідження «Фінансова грамотність, фінансова інклюзія та фінансовий добробут в Україні у 2021 році», українці більше зосереджувалися на короткострокових планах і витрачанні, аніж на заощадженні. Втім, майже 47% серед опитаної молоді готові інвестувати довгостроково — від пʼяти і більше років.

Тенденція поширення фінансової грамотності позитивна, відзначає фінансова експертка Галина Тритяк: «Зараз молодь, яка активно займається особистою фінансовою грамотністю, привчає до цього своїх дітей. Є також курси з фінансової грамотності для дітей і підлітків. З часом це дасть позитивний результат».

Поради щодо інвестицій

Зважати на власні цілі і планування, а вже потім — на перспективи інвестицій. «Правильна послідовність — визначати, які ваші фінансові цілі, чи є вони коротко- або довгостроковими, до якого рівня ризику ви готові, — каже Тритяк. — Якщо ціль короткострокова — до року, а ви плануєте довгострокову інвестицію, наприклад, від пʼяти років, тоді варто вирішити, чи на цьому етапі це доцільно».

Аналізувати й інструменти інвестування — поріг та умови входу, можливу суму інвестицій, умови оподаткування для резидентів чи нерезидентів.

Розглядати сільськогосподарську землю як довготривалу інвестицію. «Україна має великі перспективи в агросекторі. Це і варіант, який приносить пасивний дохід, і в подальшому актив, що може зростати у вартості», — зазначає Тритяк. Втім, вона додає: варто зважати на поріг входу: для сільськогосподарських земель це від кількох сотень тисяч гривень.

Звертати увагу на суспільне інвестування за моделлю REIT (Real Estate Investment Trust).

0 комментариев

Добавить комментарий